(本ページはプロモーションが含まれています)

青色申告と白色申告とは

個人事業主やフリーランスの方が開業されると必ずやらなければならないのが、年に一度の「確定申告」です。サラリーマンと違って、個人事業主やフリーランスの方には源泉徴収はありませんので、事業で得た所得については、自ら税務署に確定申告をしなければなりません。確定申告によって、所得税額が定まり、住民税や事業税などの税額も決まります。その確定申告において、「青色申告」と「白色申告」の2パターンがあります。初めての方には聞きなれない言葉だと思いますが、必ず、どちらかの方法で確定申告をしなければなりません。

では、「青色申告」「白色申告」とはいったいどのような違いがあり、どうやって選択すればいいのかを簡単にご説明いたします。「白色申告」とは、原則的な申請方法となります。「青色申告」を選ばなければ(申請しなければ)自動的に「白色申告」を選択したことになります。青色申告に比べて、白色申告の方が、確定申告にともなう手続き方法(作成書類等)が簡易です。

一方、「青色申告」は原則的な「白色申告」に対して『特例』として認められている申請方法となります。したがって、帳簿の作成方法についても「複式簿記」で帳簿をつけることが義務付けられているといった制約が出てきます。ただ、一定の手間(手続きや作成負荷)はあるものの、それ以上にメリットが大きいため、個人事業主の方や、フリーランスの方には「青色申告」をお勧めします。

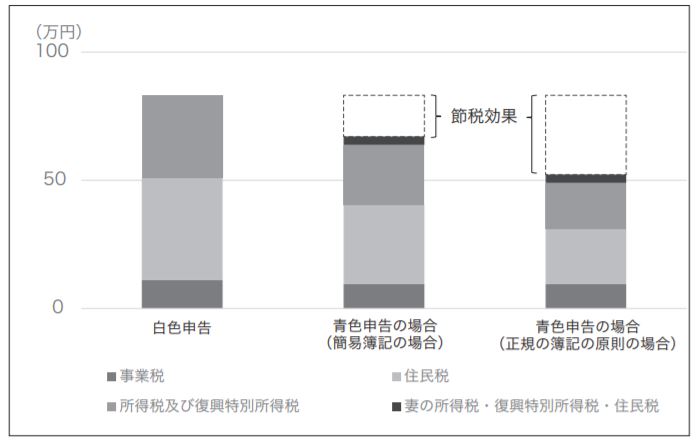

青色申告の節税効果

青色申告と白色申告での効果差

青色申告の節税効果(事業専従者ありの場合)

出典:国税庁資料(この冊子は令和2年5月1日現在の法令等に基づいて作成)

青色申告の3つのメリット

1.所得金額から最高65万円を差し引くことができる

青色申告特別控除

簿記によって記帳している場合は、所得税が一定額まで控除されます。青色申告の大きなメリットとして、「複式簿記」により記帳している場合は、所得から最高65万円が特別控除されます。

①)青色申告をしている方で「複式簿記」で記帳している方については、その記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付し、確定申告書をする場合は、青色申告特別控除として、一定の要件の下で事業所得等の金額から最高55万円を差し引くことができます。

②)上記①の方のうち、e-Taxによる申告(電子申告)又は電子帳簿保存をおこなっている事業者の方は、青色申告特別控除として、一定の要件のもとで事業所得等の金額から、最高65万円を差し引くことができます。

③)上記①及び②以外の方で青色申告の方は、「複式簿記」よる記帳ではなく、簡易な帳簿による「単式簿記」による記帳であっても、青色申告特別控除として、一定の要件のもとで事業所得等の金額から、最高10万円を差し引くことができます。

※詳細は国税庁の資料参照

2.配偶者等に支払う給与を必要経費に算入することができる

青色事業専従者給与の必要経費算入

一定の条件を満たしている親族(青色事業専従者)に支払った給与は、必要経費に算入することができます。配偶者の方を青色事業専従者にする場合が多いようです。青色申告の方は、生計を一にする配偶者やその他の親族(15歳未満の人を除きます。)で、専らその事業に従事している人に給与を支払っている場合、その支払った金額のうち、相当であると認められる金額を必要経費とすることができます。

なお、「相当である金額」とは、その給与の金額が、

①)その労務に従事した期間、労務の性質及びその提供の程度

②)その事業に従事する他の使用人が支払を受ける給与の状況、その事業と同種の事業でその規模が類似するものに従事する人が支払を受ける給与の状況

③)その事業の種類、規模及び収益の状況

などに照らしてその労務の対価として相当の金額であることが必要となります。

※この特典を受けるためには、「青色事業専従者給与に関する届出書」(国税庁ホームページからダウンロード、もしくは税務署にも用意されている)を所轄税務署長に提出する必要があります。

※「白色申告」の場合、生計を一にする配偶者やその他の親族に支払った給与等を必要経費に算入することができません。

3.赤字を前年や翌年の所得金額から差し引くことができる

純損失の繰越しと繰戻し

青色申告をしている方については、事業で赤字が生じた場合、その純損失の金額を、翌年以後3年間にわたって、順次各年分の所得金額から差し引くことができます。(純損失の繰越し)

また、前年も青色申告をしている場合は、事業で赤字が生じた場合、純損失の繰越しに代えて、その損失額を前年分の所得金額に繰り戻して控除し、前年分の所得税額の還付を受けることもできます。(純損失の繰戻し)

※純損失の繰戻しは、損失が生じた年分の確定申告書をその提出期限までに提出する必要があります。

届出について

『青色申告』をするためには、「所得税の青色申告承認申請書」に必要な事項を記載して、納税地の所轄税務署長に提出する必要があります。「所得税の青色申告承認申請書」などの申請や届出の様式は、国税庁ホームページからダウンロードできますし、税務署にも届出用紙は用意されています。なお、この届出を出さない場合、個人事業者は自動的に『白色申告』となります。もし、青色申告で確定申告をしないのであれば、この届出は必要ありません。

提出にあたり

提出期限

最初の年は、開業した日から2か月以内に提出しなければなりません。1月15日までに開業、または2年目以降に申請する場合は、その年の3月15日までに提出する必要があります。

提出先・提出方法

提出先は、納税地を所轄する税務署です。税務署へ直接持参するか、郵送、もしくはe-Taxで申請できます。

手続きに便利なクラウドサービスを活用

提出書類を国税庁のホームページからダウンロードして、その申請用紙をプリントアウトした後(もしくは税務署に申請用紙を取りに行って)その申請用紙に必要事項を手書きで記入するなど、とても手間がかかり面倒ですよね。そうしたときに最近はクラウドサービスが大変便利です。パソコンで、表示されるナビゲーションに沿って必要事項を入力するだけで、申請書類の必要個所に必要事項が入力され、プリントアウトすることができます。そのプリントアウトした申請書類を税務署にそのまま提出することができるのです。

クラウドサービスは色々な会社から多くのサービスが出ていますので、各社のサービスページをご確認いただき、ご自身に合うものを選択していただければと思います。その中で、今回は株式会社マネーフォワードが提供するサービス「マネーフォワード 会社設立」をご紹介します。

マネーフォワード 会社設立(無料サービス)

「マネーフォワード 会社設立」は、 フォームに沿って入力するだけで会社設立に必要な書類を無料で作成できるサービスです。 電子定款の作成、印鑑の購入にも対応しています。 コストと手間を最小限に抑えて自分自身で会社を設立できますので、コストをかけずに自分でかんたんに会社を設立したい方に非常に向いたサービスです。また、上記でお伝えした「青色申告」の届出に必要な申請書類「青色申告の承認申請書」も自動生成されます。

会社設立の準備を始めるなら非常に便利なサービスです。また、会社設立後に必要な手続きもサポートされます。設立後は、年金事務所、税務署、都道府県税事務所に提出する書類を作成できるほか、法人銀行口座、クレジットカード、バックオフィスサービスなど、会社運営に必要なサービスがお得にご利用いただける特典も用意されています。

利用料金無料!3ステップで簡単に会社設立 マネーフォワード 会社設立![]()

青色申告特別控除(最高65万円)に必要な「複式簿記」

「会計」とは、会社や事業の利益がどうか、財務的にどのような状況にあるかを報告することであり、「簿記」とは、その会計数値の報告を行うために、会社や事業の活動を数値に置き換え、帳簿を付けることを指します。

単式簿記と複式簿記

簿記の方法には、「単式簿記」と「複式簿記」があります。「単式簿記」は、基本的には収支のみを帳簿に付けるシンプル・簡単な記帳方法です。一方で「複式簿記」は、『借方』『貸方』という概念を用いて、少し複雑に帳簿を付けていくことになります。

単式簿記

単式簿記は、「単式」とあるように取引を1つの勘定科目に絞って記載する方法です。「収入」と「支出」をお小遣い帳感覚で記帳を繰り返し行い、収入の合計から支出の合計を引けば、手元の現金がいくら増えたのか、減ったのかがわかる仕組みです。とても簡単なので、簿記の知識がなくとも帳簿の作成ができますが、単式簿記は、基本的には現金の増減を把握して記帳を行っていくため、その結果としての財政状態(現金や借金などの残高)までは把握できないという欠点があります。

複式簿記

複式簿記は、「複式」とあるように、取引を複数の科目で記載する方法です。複式簿記とは、お金の出入りと財産の増減を一緒に見ることができる仕組みになっています。

左側を「借方」、右側を「貸方」と呼び、取引ごとに左と右の両側に分けて記録します。取引を借方と貸方に分けて記録することを「仕訳」といいます。「借方」か「貸方」のどちらかに、「現金」や「借入金」などの勘定科目が使用されていますが、これが複式簿記の特徴であり、取引の結果として財政状態がどのように変化したのか(現金や借金がいくら減ったのか、増えたのかなど)を簿記によって表すことが可能になるのです。

青色申告に必要な手続き書類

確定申告書B

確定申告書Bは、不動産所得、事業所得、山林所得などの所得がある個人事業主の方が使用するものです。第一表、第二表、添付書類台紙を提出します。

青色申告決算書

青色申告決算書は「損益計算書」「貸借対照表」となります。

損益計算書には、1年間の事業の損益を計算して記入します。貸借対照表は、決算する時点で事業がどのような状況にあるかを示すものです。事業の1年間の成果を取りまとめたものといえます。

※青色申告決算書の対象期間は、個人事業主の場合は1月1日~12月31日までの1年間です。

主な添付書類

主な所得控除・税額控除を受けるために必要な添付資料は、以下のとおりです。

・医療費控除

・社会保険料控除

・小規模企業共済等掛金控除

・生命保険料・地震保険料控除

青色申告をするためには上記の書類を提出しなければなりません。貸借対照表を提出しない場合は65万円控除が適用されず、10万円控除となります。そのため、65万円控除の場合は資産と負債の増減を合わせて把握できるような帳簿方式である「複式簿記」で記帳を行う必要があります。

※10万円控除の場合は「単式簿記」で問題ありません。

簿記の知識がなくても大丈夫

これまでの記事を読んで、簿記を習ったことがない方や、簿記に馴染みがない方は恐らく不安に感じているのではないでしょうか。これまで、聞きなれない言葉がたくさん出てきたと思います。

・「青色申告」

・「複式簿記」

・「借方」「貸方」

・「損益計算書」

・「貸借対照表」

・・・等々。

「複式簿記の記帳」「確定申告の書類作成」にクラウドサービスを活用

何のことかよくわからないし、どうやって上記書類を作ったらいいのかわかならない、、、。「青色申告なんて無理だ」と思われている方もいらっしゃるかと思います。たしかに、簿記の知識がない中で、白紙の紙に、複式簿記で記帳したり、貸借対照表を作っていくことは相当ハードルが高いと思います。でも、安心してください。現在は、多くのクラウドサービス会社が会計ソフトを提供しています。会計ソフトを使うことで、入力項目に適切に入力さえしておけば、青色申告で必要な各種提出物(資料)を自動で作成してくれます。

クラウドサービス(会計ソフト)は色々な会社から多くのサービスが出ていますので、各社のサービスページをご確認いただき、ご自身に合うものを選択していただければと思います。ここでは、株式会社マネーフォワードが提供するサービス「マネーフォワード クラウド確定申告」と、弥生株式会社が提供する「やよいの青色申告 オンライン」をご紹介します。

マネーフォワード クラウド確定申告

確定申告を自動化により簡単・ラクにするサービスです。銀行やクレジットカードと連携すれば、ソフトが明細データを自動取得し仕訳が自動提案されます。 これにより確定申告の面倒な作業が自動化され、会計知識や簿記知識がない方でも簡単に確定申告をすることができます。

個人事業主向けのクラウド会計ソフトで第2位のシェアを誇り、多くのお客様から支持されています。

(マネーフォワード:21.5%)

※2019年3月(株) MM総研 [ 東京・港 ] 調べ クラウド会計ソフトの利用状況調査(2019年3月末)より

銀行やクレジットカードの連携で、会計処理や経理が大幅にラクになります。連携可能な銀行やクレジットカードなどの金融関連サービス数は国内No1の3,600以上。 最も幅広く自動入力をご利用いただけるクラウド会計ソフトです。

※2019年4月末日時点。マネーフォワード調べ

人工知能(AI)がビッグデータを元に勘定科目を提案。 マネーフォワード クラウドは使うほど賢くなって、自動入力・自動仕訳がどんどん楽になります。確定申告のサポートも充実しており、操作方法に迷った際は、チャットやメール、電話にてサポートを受けることができます。

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告![]()

やよいの青色申告 オンライン

弥生は21年連続でBCN AWARD(業務ソフト部門)最優秀賞を受賞している、 実に“2人に1人が使う”業務ソフトです。フリーランス・個人事業主の方の確定申告には「やよいの青色 オンライン」をエントリーモデルとして提供しています。

■ポイント1

クラウド会計ソフト利用シェアNo.1で、今最も利用されているクラウド会計ソフトです。

※「クラウド会計ソフトの利用状況調査」(2020年4月)-MM総研調べ

■ポイント2

「やよいの青色申告 オンライン」は初年度0円キャンペーン実施中!

※最新情報はやよいのホームページ(下記リンク)でご確認ください。

■ポイント3

会計ソフト利用がはじめてでも、簡単に使える製品設計となっています。簿記・会計の知識がなくても、 カンタン機能で、はじめての方でも迷いません。

例えば、

『かんたん取引入力』:日付や金額など家計簿感覚で入力するだけでOK。

『スマート取引取込』:銀行明細、クレジットカードなどと連携して、取引データを自動取込&自動仕訳。

『確定申告の書類作成』:ガイダンスに沿って入力するだけで書類作成&控除額を自動計算。

また、カスタマーセンターによるサポートも充実しています。ベーシックプランでは電話・メール・チャット・画面共有案内で会計業務を徹底フォローしていただけます。操作方法や確定申告に関するお困りごとにも安心して質問できます。

個人事業主やフリーランスの方にとって、収益を最大化させるためにも、「青色申告特別控除」や「純損失の繰越しと繰戻し」といった「青色申告」の3つのメリットは活用しない手はありません。しかし、複式簿記を日々手書きで運用し続けることや、確定申告時に、損益計算書・貸借対照表をご自身のスキルでマニュアル作成することは、実際に相当なストレスになると思います。そういった作成・管理の負担を会計ソフトが大きくサポートしてくれ、ご自身の負担・ストレスを大幅に削減してくれます。また、会計ソフトを利用するのであれば、クラウドサービスを推奨します。その理由は、大きく2点あります。

①)ご自身のアカウントに対して、複数のデバイスからアクセスできること

②)サービス提供会社が、法改正や使い勝手の向上に合わせて、常に最新状態に会計ソフトがアップデートされること

複式簿記など、日々の運用に負担を感じるかもしれませんが、便利な会計ソフト(クラウドサービス)を活用することで、簿記の知識がなくても運用できるテクノロジーが今は世の中にたくさんあります。是非、そういったツールを最大限に活用しましょう。

Tips:必要経費とは

経費を使うと利益が減り税金が減る

経費を申告して節税することは、個人事業主やフリーランスの方にとって、事業を継続させるための、強力な味方になります。売上が変わらなくても、経費として計上できれば、その分、利益が減って税金が少なくなります。なぜなら、利益に対して税金はかかかってくるからです。したがって、経費を使うことで利益を減らすことができるため、結果的に納税する税金額を圧縮することができます。経費を正しく理解して、きちんと確定申告していくことが重要です。

必要経費できる金額について

事業所得や雑所得の金額を計算する上で、必要経費に算入できる金額は、次の金額です。

- 総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

- その年に生じた販売費、一般管理費その他業務上の費用の額

経費の勘定科目例

広告宣伝費

新聞や雑誌などメディアへの掲載料など、商品やサービスを販売するために必要な費用

販売促進費

販売促進のための店頭POP・ポスターの作成費用、無料サンプルの費用、販売手数料など、製品やサービスの売上を拡大・促進するためにかかる費用

(販売促進費は、直接的な販売促進のためにかかった費用)

人件費

従業員への給与、賞与、退職金など、雇用契約にもとづき、労働の対価として従業員に支払われる費用全般

外注費

外部の業者や個人事業主と業務請負契約を結び、業務の一部を発注した場合にかかる費用

減価償却費

長期間にわたって使用する建物や機械などの資産を購入した場合、耐用年数に応じて少しずつ費用として計上していくこともの。

※例えば、普通車なら6年、事務机やいすなどは8年、パソコンは4年といったように減価償却していく耐用年数が定められています。

消耗品費

文具やプリンターのインクカートリッジなど、取得価額が10万円未満、または使用可能な期間(法定耐用年数)が1年未満の消耗品を購入した際の費用。デスクやパソコンといった固定資産にあたるものでも、価格が10万円未満であれば、消耗品費として経費計上可能。

雑費

雑費には、明確な定義がありませんが、雑多な費用や少額な費用で、ほかの勘定科目に該当しない費用を雑費として計上

交際費

事業関係者などとの飲食代で、経費として計上できます。飲食費のほかに、事業用の茶菓子代、贈答品の費用、お中元・お歳暮の費用、仕事で関わりがある人の結婚式のご祝儀代など慶弔関連の支出も交際費に該当

旅費交通費

会社の業務で使った交通費や、出張時の交通費・宿泊費

新聞図書費

事業を行う上で有用な新聞や書籍、雑誌などを購入するための費用

通信費

電話代やインターネット料金のほか、はがきや切手代・送料といった郵便料金など

必要経費の算入時期

必要経費として確定申告に算入できる金額は、その年において債務が確定した金額(減価償却費などの費用も含む)となります。

つまり、その年に支払った場合でも、その年に債務の確定していないものはその年の必要経費とはなりません。また、その年に支払っていない場合でも、その年に債務が確定しているものはその年の必要経費となります。

※『その年において債務が確定している』とは、次の三つの要件を全て満たす場合をいいます。

- その年の12月31日までに債務が成立していること。

- その年の12月31日までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること。

- その年の12月31日までに金額が合理的に算定できること。

必要経費になる場合とならない場合の例

上記の三つの要件がすべて満たされていれば、すべての債務が必要経費として申告できるかというと、勿論そうではありません。簡単に言うと、その事業に関連する費用かどうかです。

国税庁のホームページでは、下記にように定義されています。

必要経費として算入が認められるもの

個人の業務においては一つの支出が家事上と業務上の両方にかかわりがある費用(家事関連費)となるものがあります。例えば、交際費・接待費・地代・家賃・水道光熱費などが該当しますが、この「家事関連費」のうち必要経費になるのは、取引の記録などに基づいて、業務遂行上直接必要であったことが明らかに区分できる場合のその区分できる金額に限られます。

したがって、家事関連費のうち、事業に必要な経費であれば、必要経費として申告できることになります。例えば、一戸建てで、その建物内で事務所と居住空間を分けての両方の用途で使用している場合などですね。どういった場合、どの程度の按分で家事関連費として申告できるかどうかは、管轄の税務署や税理士の方にご相談ください。

必要経費になるものとならないもの

【イ】生計を一にする配偶者その他の親族に支払う地代家賃などは必要経費になりません。逆に、受取った人も所得としては考えません。これは、土地や家屋に限らずその他の資産を借りた場合も同様です。ただし、例えば子が生計を一にする父から業務のために借りた土地・建物に課される固定資産税等の費用は、子が営む業務の必要経費になります。

【ロ】生計を一にする配偶者その他の親族に支払う給与賃金(青色事業専従者給与は除く)は必要経費になりません。

※青色申告者でない人についての事業専従者控除の金額が、必要経費とみなされます。

【ハ】業務用資産の購入のための借入金など、業務のための借入金の利息は必要経費になります。

※不動産所得を生ずべき業務の用に供する土地等を取得するために要した負債の利子の額は、不動産所得の計算上必要経費になりますが、不動産所得の金額が損失(赤字)となった場合には、その負債の利子の額に相当する部分の損失の額は生じなかったものとみなされ、他の所得金額との損益通算はできません。

【ニ】業務用資産の取壊し、除却、滅失の損失及び業務用資産の修繕に要した費用は、一定の場合を除き必要経費になります。

【ホ】事業税は全額必要経費になりますが、固定資産税は業務用の部分に限って必要経費になります。

【ヘ】所得税や住民税は必要経費になりません。

【ト】罰金、科料及び過料などは必要経費になりません。

【チ】公務員に対する賄賂などについては必要経費になりません。

上記のように、必要経費となるものと必要経費とは認められないものには細かく指定があります。ただし、個人事業主やフリーランスの方にとって、納税する税金額を圧縮することは、事業を継続させるうえで大きなメリットがありますので、ご不明な点や正しい情報を収集し、正しく申告するためにも、まずは一度、管轄の税務署や税理士の方にご相談されることをお奨めします。

株式会社ミツモア

ミツモアは地域の専門家を探せる日本最大級のプラットフォームです。 2020年12月時点での累計依頼者数は43万人を突破し急成長を遂げ、 日経やテッククランチでも紹介されています。税理士の依頼を無料で一括見積もりをすることができます。日常の記帳代行から決算や確定申告の処理まで、複雑な業務を全て税理士におまかせできるので、ご自身の経理処理における工数負担が削減できますので、その分、本来の事業に集中できるようになります。気になる税理士への費用も、まずは見積もりを取って確認して確認してみることも選択肢の一つかと思います。税理士に相談をしたいけど費用が心配という方は、まずは一度、見積もりを取ってみるのもいいかもしれません。